옵션을 매수하는 목적은 이익의 가능성을 무한대로 열어두되 손실 폭을 일정한도(옵션의 프리미엄)로 제한하기 위한 것. 따라서 살 권리와 팔 권리인 콜(Call) 옵션과 풋(Put) 옵션에 따라 서로 다르며 다시, 콜 옵션의 경우 매수(Long)와 매도(Short)에 따라 손익이 달라지게 됨

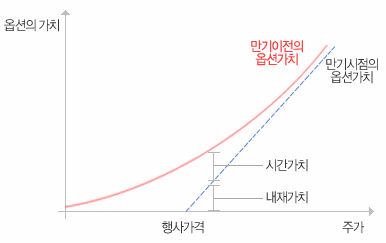

: 옵션의 가치(프리미엄) = 내재가치 + 시간가치

=> 내재가치 : 해당 옵션을 즉시 행사해서 얻을 수 있는 실현 가능한 가치

내재가치의 경우 음(-)의 값을 갖을 수 없으므로 최소 0보다 크거나 같다고 봄 이를 수학기호로 표시하면 "콜 옵션의 내재가치 = Max[(현물가격 - 행사가격), 0], 풋 옵션의 내재가치 = Max[(행사가격 - 현물가격),0]"이 됨

=> 시간가치: 대부분의 경우 옵션은 만기일 이전에는 내재가치 이상의 가격으로 거래되는 것이 정상. 이 경우 옵션의 가격 중 내재가치를 초과하는 부분이 옵션의 "시간가치"라 말하는데, 이 때 시간가치는 만기일까지 시장가격이 옵션 매입자에게 유리하게 변동할 가능성에 대한 가치가 바로 "시간가치"라 볼 수 있음

① 콜옵션의 내재가치 = 기초물 현재가격(S) – 옵션의 행사가격 (X) (단, S ≥ X )

② 콜옵션 매매시 손익구조

- 콜 옵션 매수의 경우 (Long Call)

기초자산의 가격이 행사가격보다 클 경우 이익이 되며, 그 이익은 현물의 시장가격(최종정산가격)에서 행사가격을 뺀 차액만큼으로 됨. 반대로 현물가격이 행사가격보다 낮을 때에는 그 차액이 마이너스가 되더라도 이미 옵션 매수시에 지급한 프리미엄으로 한정되기에 더 이상의 책임이 필요 없음

- 콜 옵션 매도의 경우 (Short Call)

콜 옵션을 매도한 사람을 다른말로 콜옵션 발행자라고도 하며, 해당 옵션을 매수한 사람으로부터 권리행사에 반드시 응해야 하는 의무의 대가로 옵션 프리미엄을 받게 됨. 이 경우 옵션의 행사가격보다 기초자산의 가격이 작아서 옵션을 행사하지 않는 경우 이미 받은 프리미엄이 이익이 되고, 반대로 기초자산의 가격이 행사가격보다 높아 매수자가 옵션을 행사하는 경우 현물가격에서 행사가격을 뺀 차액만큼 손실을 보는 손익구조로 되어 있음

③ 풋옵션의 내재가치 = 옵션의 행사가격(X) – 기초물의 현재가격(S) (단, X ≤ S)

④ 풋옵션 매매시 손익구조

- 풋 옵션 매수의 경우 (Long Put)

풋 옵션을 매수하는 경우 손익의 구조는 콜 옵션의 경우와 반대로 기초자산의 가격이 행사가격보다 작을 경우 이익이 되며, 그 이익은 행사가격에서 현물가격을 뺀 차액. 반대로 현물가격이 행사가격보다 높을 때에는 콜 매수와 마찬가지로 풋옵션 매수시에 지급한 프리미엄으로 한정되기에 더 이상의 책임이 필요 없음

- 풋 옵션 매도의 경우 (Short Put)

풋 옵션을 매도한 사람은 콜 옵션 매도자처럼 해당 옵션을 매수한 사람으로부터 권리행사에 반드시 응해야 하는 의무의 대가로 옵션 프리미엄을 받게 됨. 이때 콜 옵션 매도와의 차이는 옵션의 행사가격보다 기초자산의 가격이 클 경우 매수자가 옵션의 권리행사를 포기하게 되어 의무가 면제 되므로 이미 받은 프리미엄 만큼만 이익이 됨. 반대로 기초자산의 가격이 행사가격보다 낮아 매수자가 옵션을 행사하는 경우 행사가격에서 현물가격을 뺀 차액만큼 손실을 보는 손익구조로 되어 있음

|